在当今金融市场日益繁荣的背景下,浦发银行理财产品因其多样化的投资组合和相对稳定的收益备受投资者青睐,随着金融市场的复杂性和不确定性增加,浦发理财产品是否存在风险,成为投资者普遍关心的问题,本文将从国际时事的角度出发,深入探讨浦发理财产品的风险性及其应对策略。

浦发理财产品的风险分析

市场风险

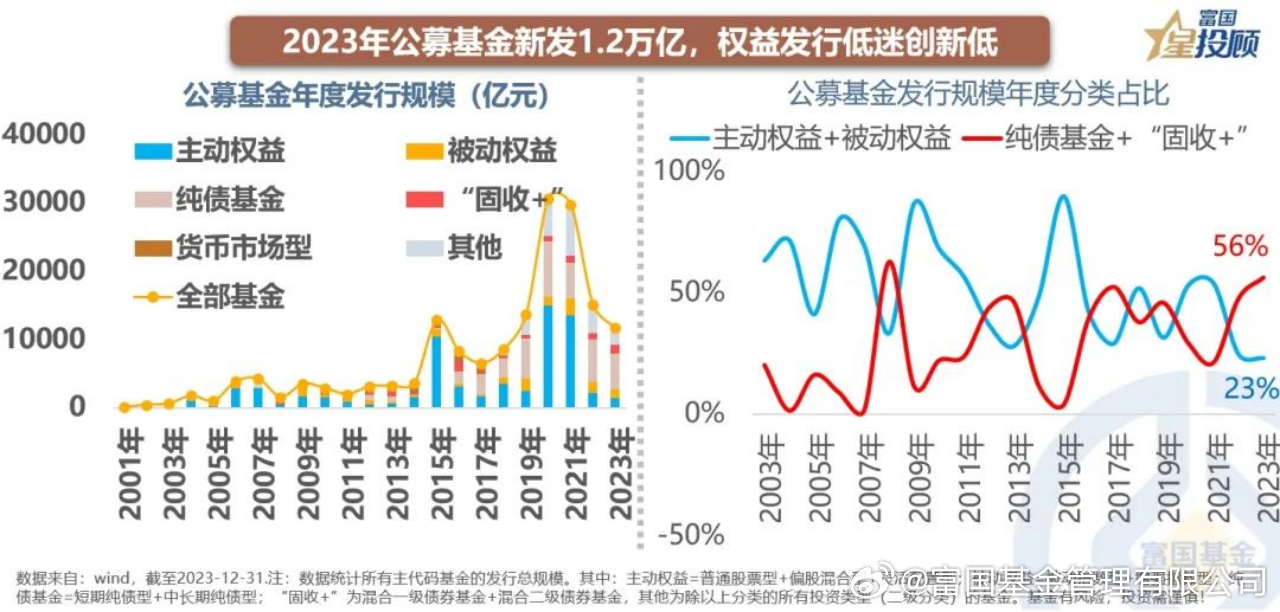

浦发银行的理财产品多数为混合型或债券型产品,其收益与市场状况紧密相关,国际时事中,全球经济形势的波动、利率汇率的变动、通货膨胀等因素都会对金融市场产生影响,进而影响浦发理财产品的收益,近年来受全球疫情和地缘政治紧张的影响,全球经济复苏步伐放缓,金融市场波动性增加,这无疑增加了浦发理财产品的市场风险。

信用风险

浦发理财产品的投资标的包括企业债券、政府债券等,若投资的企业或国家出现信用问题,如债务违约、政府信用评级下降等,将导致投资者面临信用风险,近年来,国际上频频爆出一些国家或企业债务违约事件,这无疑增加了浦发理财产品的信用风险。

流动性风险

浦发理财产品的投资期限通常较长,投资者在产品存续期间无法随意赎回,若市场环境发生变化,投资者可能面临流动性风险,即无法在需要时将理财产品变现,若银行自身出现流动性问题,也可能影响理财产品的赎回和兑付。

应对浦发理财产品风险的策略

多元化投资

投资者在购买浦发理财产品时,应采取多元化投资的策略,即将资金分散投资于不同的产品、不同的市场和不同的资产类别,这样可以在一定程度上降低单一产品或单一市场带来的风险,投资者可以同时购买固定收益类产品和高收益类产品,以实现收益和风险的平衡。

关注宏观经济形势和政策动向

投资者应密切关注国际时事中的宏观经济形势和政策动向,了解全球经济、金融市场以及利率汇率的走势,这样可以帮助投资者把握市场机会,及时调整投资策略,降低风险,若预测到某国经济形势不佳,可能导致该国政府债券信用风险增加,投资者可以提前调整投资组合,减少对该类产品的投资。

了解产品特性和风险等级

在购买浦发理财产品前,投资者应充分了解产品的特性和风险等级,这包括产品的投资方向、收益来源、风险等级等信息,只有充分了解产品的特性,才能更好地评估风险和收益,做出明智的投资决策。

浦发理财产品虽然为投资者提供了多元化的投资选择和相对稳定的收益,但同时也存在一定的风险,投资者在购买浦发理财产品时,应充分了解产品的特性和风险等级,采取多元化投资的策略,关注宏观经济形势和政策动向,才能在金融市场中把握机会、降低风险、实现财富的稳健增长。

在未来的投资过程中,投资者应保持谨慎的态度和理性的思维,不断学习和掌握投资知识,提高自己的投资技能和风险意识,才能在金融市场的波涛中乘风破浪、稳健前行。

鲁ICP备15010358号-5

鲁ICP备15010358号-5